引言 最新消息,跨境通拟以20.2亿元转让帕拓逊100%股权,受让方包括小米等多家公司。

两个月前,跨境通发布公告称,拟出售帕拓逊不低于60%的股权。最新消息,跨境通拟以20.2亿元转让帕拓逊100%股权,受让方包括小米等多家公司。

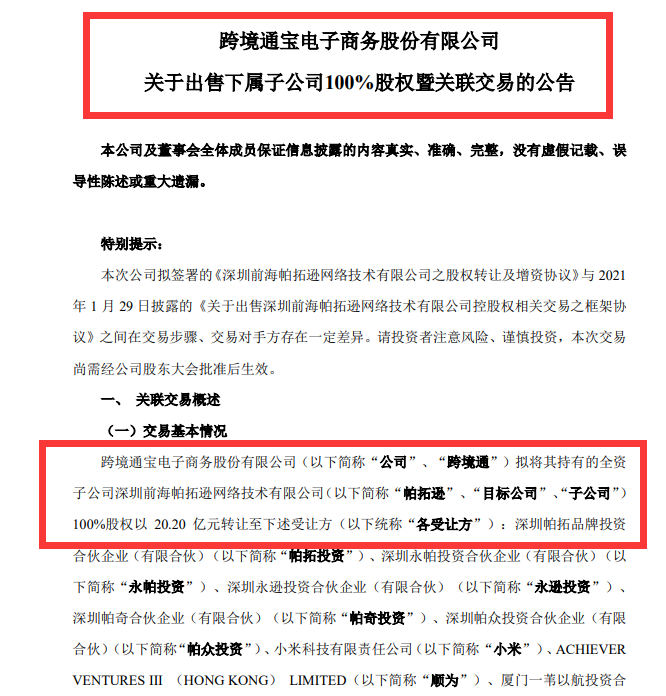

跨境通拟以20.2亿转让帕拓逊100%股权

昨天,跨境通发布《关于出售下属子公司100%股权暨关联交易的公告》,表示拟将其持有的全资子公司深圳前海帕拓逊网络技术有限公司100%股权以20.20亿元转让。

受让方包括帕拓投资、永帕投资、永逊投资、帕奇投资、帕众投资、小米、顺为、一苇以航、麦步投资、周敏、鼎晖孚韬、鼎晖永孚、嘉隽诺融、少年智、量子跃动、希音国际、黄埔创融、蓝易臻逊、渊合投资、帕友投资,并拟签署《深圳前海帕拓逊网络技术有限公司之股权转让及增资协议》。本次交易完成后,公司将不再持有目标公司的股权。

受让方主要包括两大阵容,帕拓投资、永帕投资、永逊投资、帕奇投资等管理层受让方,以及小米、希音国际等新投资方。

管理层受让方中,帕拓投资、帕奇投资实际控制人为邓少炜,永帕投资、永逊投资实控人为刘永成,二者都是帕拓逊创始团队核心成员。

新投资方也备受关注。在跨境通最初表示将出售帕拓逊不低于60%的股权时,受让方中的小米便令众多跨境卖家颇为忌惮,用卖家的话说:“以前我们还能玩得转,大佬入局,只怕要被按在地上摩擦了。”小米的品牌+性价比打法业内皆知,其加持帕拓逊后,很可能对同领域其他卖家造成降维打击。

另一位新投资方也让跨境人眼前一亮——广州希音国际进出口有限公司,也就是业内低调大卖SHEIN,天眼查显示,希音国际执行董事及总经理为许仰天,正是SHEIN的创始人。

作为亚马逊卖家中的尖子生,帕拓逊的业绩和盈利能力吸引来了众多投资者。总的来说,帕拓逊此次股权转让,受让方阵容强大,股权转让后的发展前景也十分值得期待。

出售帕拓逊,跨境通赔了还是赚了?

对于此次交易,跨境电商行业及股民们更感兴趣的是,跨境通赔了还是赚了。

跨境通将帕拓逊变为全资子公司来之不易,自2015年至2018年期间,公司分四次以累计10.27亿元完成对帕拓逊100%股份的收购,希望抓住跨境电商快速发展契机。帕拓逊的表现也确实争气,2017年至2019年,帕拓逊营业收入分别为24.25亿元、34.17亿元、34.39亿元,净利润分别为1.91亿元、2.38亿元、1.78亿元;2020年半年度报中,帕拓逊期内实现营业收入20.47亿元,实现净利润1.52亿元,占跨境通整体比例分别为22.53%和56.09%。

说帕拓逊是跨境通的利润引擎似乎也不为过,那么跨境通为何要出售这样一个高回报资产?2月份,深交所就此向跨境通发出关注函,对方正式回复了出售帕拓逊的原因。

跨境通2019年业绩下滑,自2020年以来面临严峻的外部融资环境。本次交易旨在回收现金填补流动资金缺口及偿还债务以提升公司短期、长期偿债能力。

近年来,公司资金需求问题较为突出。一方面是积极拓展主业所致,跨境电商业务进行营销推广、备货周转、供应链建设均需有较为充足的运营资金;另一方面,公司先后参股帕拓逊等多家业内优质企业,运营资金转化为投资资金沉淀。

为解决资金需求问题,公司通过发行公司债、银行借款、股东借款等多种方式进行融资。多年来外部融资致使公司债务压力逐渐增加,短期偿债能力及长期偿债能力呈现下降趋势。2018年末、2019年末、2020年6月末、2020年9月末、2020年12月末1,公司资产负债率分别为40%、57%、52%、50%、50%,高于同行业水平;流动比率分别为2.09、1.21、1.31、1.34、1.32,速动比率分别为0.88、0.68、0.73、0.71、0.65,流动比率与速动比率均低于同行业水平。公司各期速动比率均低于1,公司流动资产变现能力偏低,短期偿债能力较弱。

跨境通外部融资环境严峻。截至2020年末,公司仍面临较大的流动性缺口及偿债压力,子公司环球易购开展跨境电商业务及偿还债务所产生的资金需求较为紧张。

债务压力及资金问题已制约公司的正常经营与未来发展。本次交易完成后,上市公司账面资产中将新增较大数额货币资金,有利于上市公司填补流动资金缺口并偿还债务以提升公司短期、长期偿债能力,增强公司资本实力,优化资本结构。

如此说来,出售帕拓逊也是无奈之举,那么这场交易中跨境通是赔了还是赚了?耗资10.27亿元买进,拟以20.2亿卖出,期间帕拓逊为其带来了数亿元的利润。短期来看,跨境通拿到了一笔巨大的经营资金,但长期来看却损失了一员大将,业内对此评说不一。

卖掉帕拓逊,跨境通将如何发展?

跨境通三项核心资产环球易购、帕拓逊、优壹电商2020年上半年资产总额、营业收入、净利润情况如下:

其中,环球易购及优壹电商的财务指标合计比例超过帕拓逊对应指。本次交易后,跨境通仍拥有环球易购及优壹电商两个核心资产分别开展出口电商业务及进口电商业务,本次交易系资产结构调整,不改变跨境进出口电商主营业务布局。

更重要的是,此次交易有利于回笼资金以应对新竞争形势并提升行业竞争力,不会对公司未来经营业绩产生重大影响。

跨境通在公告中表示,随着出口电商渗透率及市场规模提升,近年来安克创新、泽宝技术等竞争对手发展壮大先后登陆资本市场,行业竞争加剧。而公司在2020年受到债务偿还压力,业务整体投入资金有限,一定程度上拖累了发展。业务资金的缺口,使得公司在产品品类和区域扩张层面遭受到瓶颈,增长受到限制。此外,营销端和采购端由于资金短缺导致供应商账期较长,采购费用中需要让利更多给优质供应商以稳定合作关系,都无形中提升了公司的运营成本。

若本次出售帕拓逊成功实施,一方面满足了帕拓逊通过股权绑定创始团队及引入小米等投资者进一步发展壮大的诉求;跨境通也将充分利用本次交易取得的资金,抓住机会提升品牌建设、物流建设等方面的竞争力,不断提升内部管理水平,降低营业成本,提升盈利能力,提升经营效率,提高市场竞争力,降低经营风险,保持行业领先地位。

这一场交易,对跨境通和帕拓逊来说,或许是双赢。

扫码关注二维码

2025-03-26 20:58

2025-03-28 11:42

2025-03-27 11:08

2025-03-30 12:11

2025-03-27 18:37

2025-03-31 10:33

扫码加入社群

扫一扫

关注亿恩公众号